I sussulti dei Btp sono del tutto analoghi se non minori di quelli che hanno investito i Bonos spagnoli sull’onda dell’aumento dei tassi dei Treasury. Ma i trend di lungo termine sono intatti

Ricevi una notifica con le ultime notizie, i nostri articoli e altro ancora!

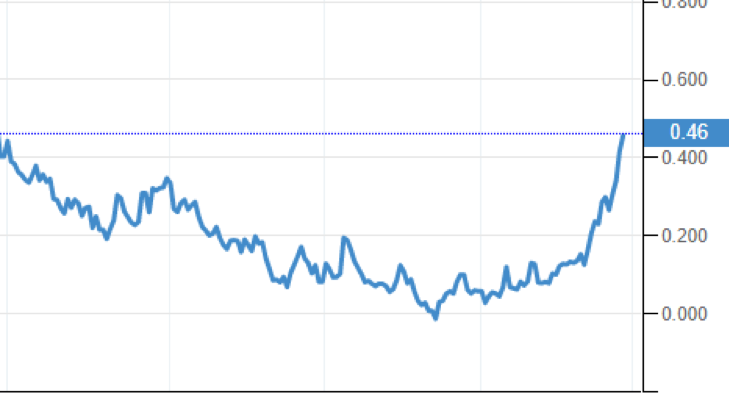

Settimana scorsa abbiamo cercato invano sui media iberici titoli di prima pagina che segnalassero una pericolosa impennata dello spread Bonos-Bund, campanello d’allarme di una minor fiducia di mercati e investitori nella politica e nell’economia della Spagna. In Italia invece non sono mancati sulle prime pagine e in apertura dei notiziari finanziari televisivi che recitavano più o meno “lo spread BTP-Bund tradisce Draghi e torna a 100 punti”. Strano, perché nella parte finale di febbraio lo spread tra il rendimento del decennale governativo spagnolo rispetto al corrispondente germanico si è allargato almeno quanto quello del Btp, con un movimento ancora più marcato se guardiamo al rendimento sul mercato secondario. Quello del Btp, da un minimo di 0,4% toccato l’11 febbraio è risalito fino allo 0,8% della chiusura di giovedì 25 mentre nello stesso periodo il rendimento del titolo del Tesoro spagnolo è passato da 0,10% a 0,46% quasi quintuplicando, contro un semplice raddoppio del corrispondente italiano, come si vede nel grafico qui sotto.

LE GRANDI CASE NON ABBOCCANO

Poi venerdì 26 entrambi hanno recuperato qualcosa. Gli Strategist delle grandi case d’investimento, con cui FilanciaLounge.com è sempre in contatto, non hanno ovviamente ‘abboccato’ alla narrativa del ritorno dello spread e hanno inquadrato il tema nella dinamica dei mercati. È successo che i rendimenti sulla parte lunga della curva dei tassi americani hanno accelerato al rialzo, sulla spinta di diversi fattori, primo tra tutti la possibilità di un risveglio dell’inflazione in scia alla robusta ripresa economica già iniziata in USA. Il tasso reale a 10 anni, quello che guarda veramente la Fed, è rimasto negativo, ma in pochi giorni è passato a -1,1% a -0,8% provocando fibrillazione. I money manager, che da fine estate erano andati alla ricerca di un po’ di rendimento sui governativi periferici europei, hanno incassato tatticamente i guadagni. In pratica è stato il classico battito d’ali di farfalla, ma alla rovescia: un movimento abbastanza violento sul mercato dei Treasury ha mosso di una manciata di punti i tassi dei governativi periferici in euro…

Il presente articolo è stato redatto da FinanciaLounge.com.