In questo articolo metteremo alla prova un trading system basato sulla logica trend following breakout, applicato ad uno degli indici più noti e scambiati al mondo, il Nasdaq. Considerando di operare sul contratto future (NQ) del mercato CME, andremo alla ricerca delle esplosioni di volatilità che spesso caratterizzano questo sottostante, cercando di cavalcarle con una logica trend following.

Per individuare il nostro punto di ingresso, andremo a valutare se il prezzo battuto dal mercato supera un determinato livello, calcolato a partire dal valore di apertura della sessione in corso. A questo valore aggiungeremo o toglieremo l’Average True Range (ATR) moltiplicato per un determinato fattore. Ricordiamo che l’ATR è la media dei range di prezzo di un periodo, che prende in considerazione anche i possibili gap di apertura.

Quando il prezzo supera al rialzo il livello superiore, o al ribasso quello inferiore, si suppone che il rapporto di forza tra compratori e venditori si sia sbilanciato in quella direzione. Questo determina la condizione per un’entrata long o short che sfrutti il trend che potrebbe svilupparsi da quel punto in avanti.

Nella strategia di esempio, supponendo di utilizzare un time frame a 15 minuti, su uno storico di dati che vanno da gennaio 2008 a dicembre 2022, per definire i due livelli d’ingresso calcoleremo l’ATR sugli ultimi 200 periodi (period=200) e prenderemo come moltiplicatore il valore di 5 sia per il lato long che per quello short (multiL=5, multiS=5). In altri termini:

- Livello ingresso long: open+multiL*AvgTrueRange(period)

- Livello ingresso short: open+multiS*AvgTrueRange(period)

Impostiamo inoltre uno stop loss iniziale pari 1.500$ e un take profit pari a 3.000$. Infine, consideriamo di operare a partire dalle 17:15 (orario dell’exchange), ovvero 15 minuti dopo l’apertura, e fino alle 15:00 (un’ora prima della chiusura), con il vincolo di chiudere le posizioni al massimo a fine giornata.

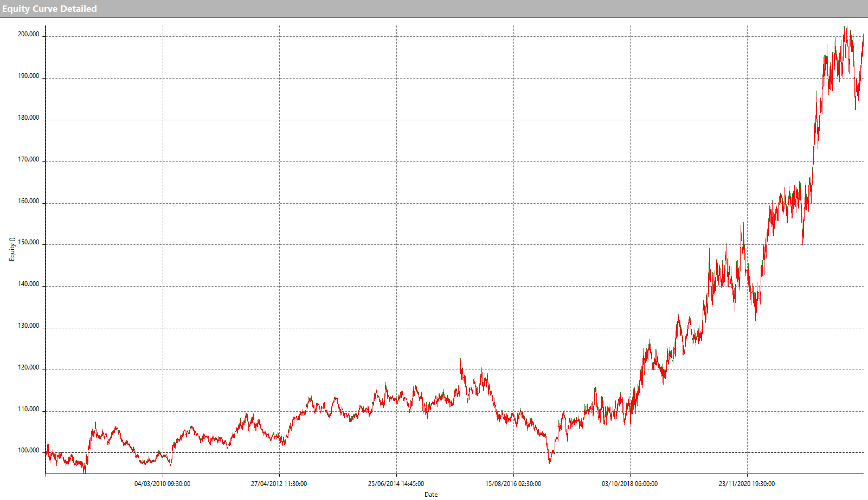

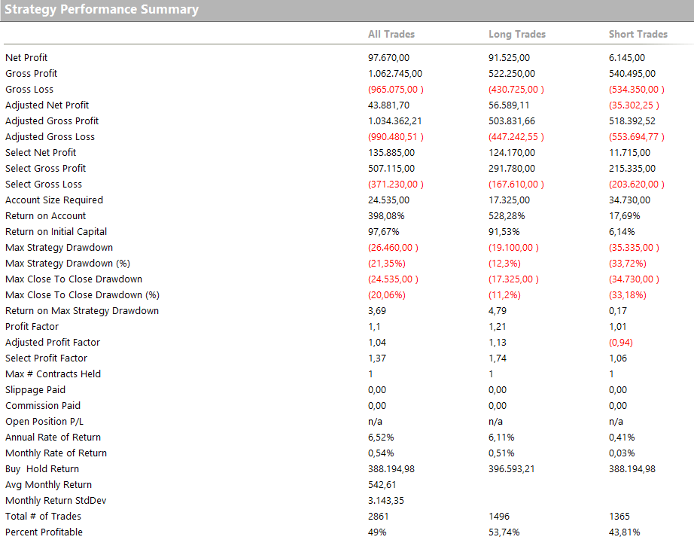

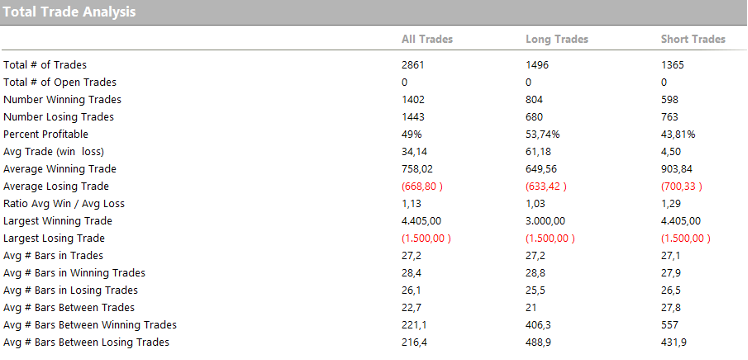

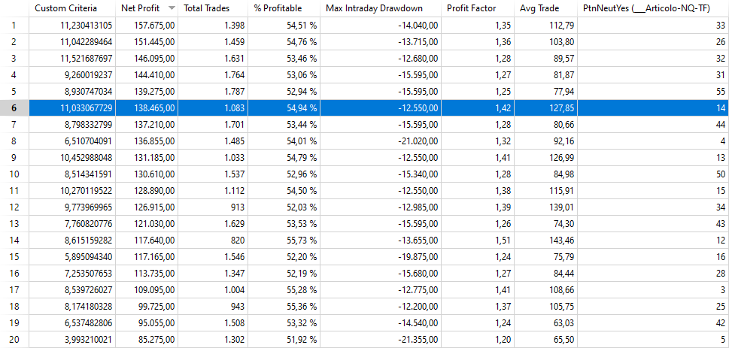

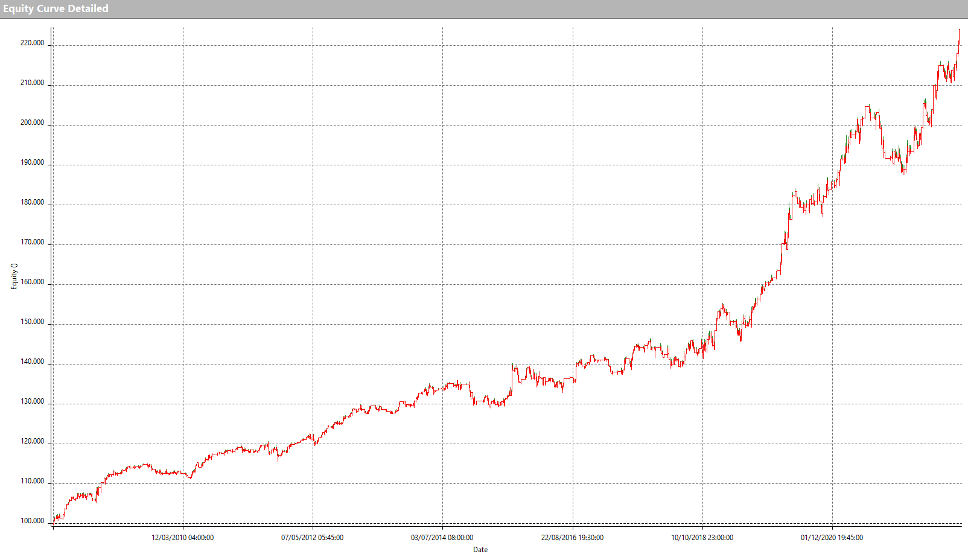

Nelle figure 1, 2 e 3 apprezziamo le metriche ottenute dalla strategia appena descritta: sicuramente un buon punto di partenza, con un’equity line crescente, anche se in maniera non molto costante. Si nota una decisa impennata dei profitti solo a partire da fine 2018, anche se questo fenomeno rispecchia l’andamento “buy&hold” del Nasdaq. Il fenomeno evidenziato, insieme ad un average trade decisamente basso, evidenzia come sia necessario lavorare un po’ sulla strategia per cercare di affinarla.

L’average trade si attesta poco sopra 34$, un valore che non rende il sistema utilizzabile per il live trading, poiché i costi commissionali e lo slippage andrebbero ad erodere buona parte dei guadagni. Pertanto è opportuno procedere ad una ottimizzazione dei principali parametri della strategia, per vedere se ci sono spazi di miglioramento.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

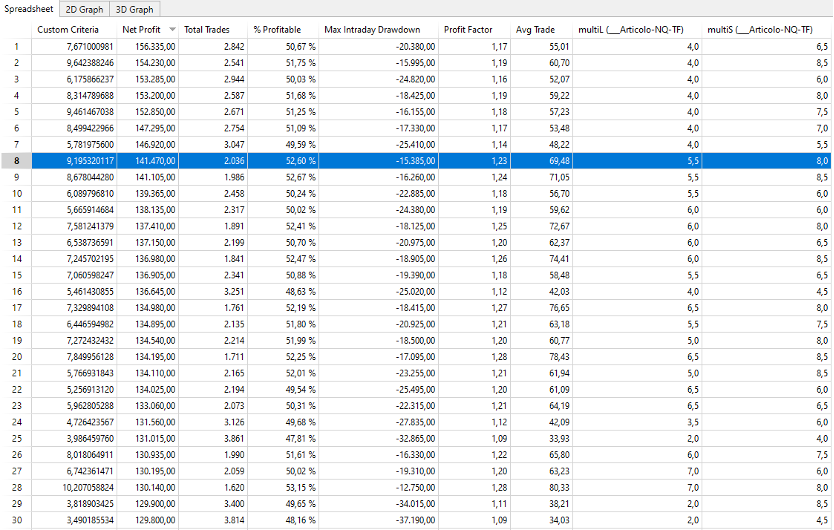

Per prima cosa, si potrebbe provare ad ottimizzare i moltiplicatori dell’ATR utilizzati per definire i livelli di ingresso long e short. Dai risultati dell’ottimizzazione fra 1 e 10 a step di 0,5 si vede come per trovare un equilibrio tra un elevato net profit, un buon average trade ed un limitato drawdown, si potrebbe optare per diverse coppie di valori, ma trattandosi di un esercizio a carattere esplorativo, decidiamo per la coppia multiL=5,5 e multiS=8.

Visto l’andamento tendenzialmente rialzista degli indici azionari, si potrebbe provare a filtrare di più gli ingressi short. Un esempio è quello di limitare la finestra temporale operativa di queste operazioni, ricordandosi che la sessione intera va dalle 17:00 alle 16:00 del giorno successivo. Lanciando un’ottimizzazione con passo 1 ora, si nota come operando fra le 21:00 e le 12:00, le operazioni short risultino più efficaci, con l’average trade totale che sale da 69$ a 75$. Analogamente per il lato long, limitando la finestra operativa fra le 17:15 e le 14:00 si riesce ad arrivare fino circa 80$ di average trade totale.

Questo valore è sicuramente più consistente di quello iniziale, ma visto che il numero totale di operazioni è ancora piuttosto alto (1787), si può pensare di filtrare ulteriormente le operazioni, soprattutto sul lato long che ne esegue più di 1200 (oltre 110 all’anno).

Un possibile filtro potrebbe essere la presenza o meno di specifici pattern di prezzo: utilizzeremo quindi una lista proprietaria di pattern che racchiude diverse casistiche per valutare la migliore tramite un’ottimizzazione. Inserito questo filtro al nostro sistema, l’ottimizzazione sulla lista predefinita ci indica diversi pattern interessanti. A titolo di esempio, operando solo quando si verifica il pattern 14, si ottiene un miglioramento sia in termini di average trade (che passa a 127$) che di riduzione del drawdown (che scende a 12.5k$). Regola del pattern 14: il corpo di una candela costruita fra l’apertura di 5 giorni fa e la chiusura di ieri, deve essere minore di 1,5 volte il range definito dal massimo di 5 giorni fa, meno il minimo di ieri: in altre parole, seppur in maniera un po’ particolare, questo pattern ci indica una contrazione dei prezzi negli ultimi 5 giorni.

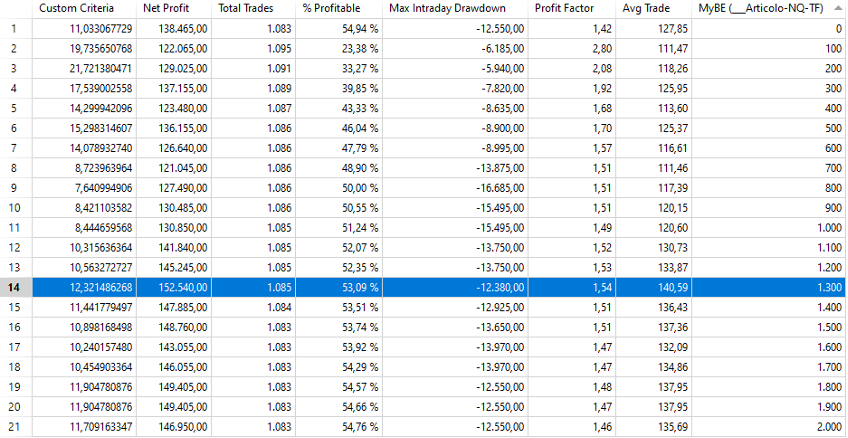

Come ultimo step, si potrebbe applicare un breakeven stop, ovvero uno stop in pareggio nel caso la posizione aperta raggiunga un certo livello di profitto, così da evitare che un trade vincente si trasformi in una perdita. Questo tipo di stop non è sempre efficace sui risultati totali di una strategia, ma permette di dormire sonni più tranquilli al trader. Nel nostro caso, ordinando i risultati di un’ottimizzazione per miglior rapporto net profit su drawdown (Custom Criteria in figura 6), si potrebbe optare per un valore di 1.300$, che permette di mantenere delle buone performance a fronte di un drawdown limitato.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

A questo punto, anche senza spingersi oltre con filtri ed ottimizzazioni, la nostra strategia è decisamente migliorata, con un equity line sicuramente più costante ed un average trade di tutto rispetto (140$).

La logica di trend following breakout si è dimostrata essere un approccio vincente per affrontare il trading sul future del Nasdaq, e potenzialmente potrà essere replicata su altri strumenti che presentano comportamenti simili, con i dovuti aggiustamenti. Con questo spunto lasciamo ai lettori la curiosità di sperimentare e magari migliorare ulteriormente la strategia.

Alla prossima e buon trading!

Andrea Unger

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>