Semplificando un po’ ma non troppo, investire in una SPAC è un po’ come puntare sul codice postale corrispondente a una certa zona della città ritenendo che i valori siano destinati a salire per una serie di fattori, come ad esempio l’arrivo di una nuova linea metropolitana, ma senza conoscere ancora l’indirizzo esatto dell’immobile che si acquisterà effettivamente.

I TREND DELLA CRESCITA POST PANDEMIA

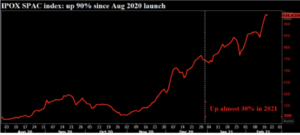

In un ambiente finanziario che soprattutto dopo l’accelerazione impressa dalla pandemia i trend della crescita sono chiari, ma lo sono meno i profili e i nomi delle aziende che sapranno cavalcarli meglio, la SPAC sembra lo strumento ideale: un assegno in bianco, quotato in Borsa e affidato a professionisti di nome per trovare e acquisire il target giusto. Solo da inizio anno sul mercato Usa sono state lanciate 144 SPAC che hanno raccolto 45,7 mld di dollari, secondo i dati di SPAC Research, in un trend violento che da agosto dello scorso anno mostra un aumento del 90% come mostra il grafico qui sotto.

IL BOOM DELLE IPO DELLE SPAC: DA AGOSTO 2020 +90%

Una volta che la SPAC ha compiuto la sua missione, si ‘de-Spacca’, fondendosi con l’attività acquisita che a quel punto si ritrova già quotata senza dover passare per una IPO. In scia al boom americano le SPAC si stanno diffondendo in Europa ‘brandizzate’ da nomi molto noti della finanza, come l’ex ceo di UniCredit Jean-Pierre Mustier e i tycoon tedeschi Christian Angermayer e Klaus Hommels.

Il meccanismo forse ha bisogno di qualche affinamento regolatorio, perché la selezione e l’acquisizione del target è affidata alle investment bank il cui guadagno è legato più alle fee che alla validità dell’operazione.

..

Il presente articolo è stato redatto da FinanciaLounge.com.