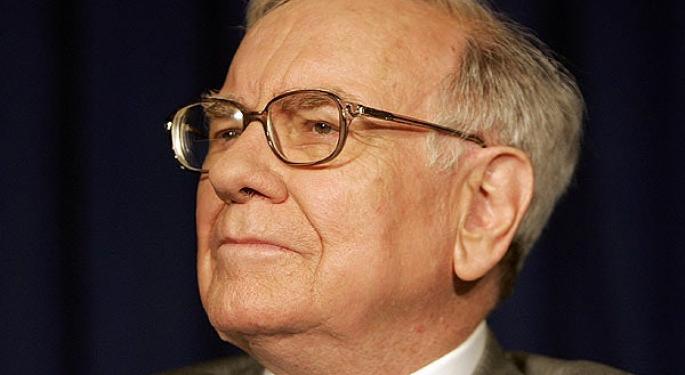

Warren Buffett dice che le “battute d’arresto periodiche” sono inevitabili, ma “i rischi di essere fuori dal gioco sono enormi rispetto a quelli di essere dentro”.

Nella sua lettera agli azionisti del 2012, Warren Buffett ha lanciato un chiaro messaggio agli investitori: non lasciare che l’incertezza a breve termine o le previsioni dei cosiddetti esperti ti tengano in disparte. Il suo consiglio si basa sulla sua esperienza e su decenni di osservazione della resilienza del mercato.

“Dato che il gioco di base è così favorevole, Charlie e io crediamo che sia un terribile errore cercare di entrare e uscire dal gioco basandosi sul giro dei tarocchi, sulle previsioni degli ‘esperti’ o sul flusso e riflusso delle attività commerciali”, ha scritto Buffett. “I rischi di essere fuori dal gioco sono enormi rispetto ai rischi di essere dentro”.

L’esempio di Buffett risale al 1942, quando acquistò per la prima volta delle azioni. Gli Stati Uniti erano entrati nel vivo della Seconda Guerra Mondiale e la situazione nel Pacifico appariva incerta. I titoli dei giornali erano caratterizzati da perdite e incertezze, ma Buffett vide oltre il caos immediato. Investì nonostante le terribili circostanze, confidando nella forza economica a lungo termine dell’America.

“Ogni giorno i titoli dei giornali parlavano di nuove sconfitte. Tuttavia, non si parlava di incertezza; tutti gli americani che conoscevo credevano che avremmo prevalso”, riflette nella lettera.

All’epoca della lettera del 2012, gli Stati Uniti si stavano riprendendo dalla crisi finanziaria del 2008. Tuttavia, il messaggio di Buffett non si limitava a quel momento, ma ricordava un contesto storico più ampio. Ha fatto notare che il Dow Jones Industrial Average è passato da 66 a 11.497 nel corso del XX secolo, con un incremento del 17.320%. Questa crescita monumentale è avvenuta nonostante le numerose crisi, tra cui la Grande Depressione, le guerre mondiali e le molteplici recessioni.

Questa prospettiva è particolarmente rilevante oggi, quando gli investitori devono affrontare incertezze come l’inflazione, i conflitti globali e le turbolenze del settore tecnologico. Buffett sostiene che se si cerca di regolare il mercato in base alla paura a breve termine o alle cosiddette previsioni degli esperti, si rischia di perdere l’inevitabile crescita a lungo termine.

Già nel 2012, Buffett aveva criticato gli amministratori delegati che esitavano a investire a causa dell’incertezza percepita, affermando:

“L’anno scorso c’è stato un sacco di agitazione tra gli amministratori delegati che gridavano all’incertezza quando dovevano prendere decisioni sull’allocazione del capitale. Noi di Berkshire non abbiamo condiviso i loro timori e abbiamo speso la cifra record di 9,8 miliardi di dollari in impianti e attrezzature nel 2012”.

La filosofia di Buffett di “restare in gioco” è valida perché si basa sui dati, non sull’ottimismo fine a se stesso. Storicamente, i mercati hanno premiato la pazienza. Perdere solo una manciata di giorni con le migliori performance nel corso dei decenni può ridurre significativamente i rendimenti complessivi. Buffett sostiene che, rimanendo investiti, si può beneficiare dell’effetto composto del tempo e della crescita.

Questo consiglio è in netto contrasto con l’attuale ambiente caratterizzato da cicli di notizie 24/7 e da innumerevoli analisti di mercato che fanno previsioni azzardate e spesso sbagliate. Molti investitori si lasciano prendere dal rumore, dimenticando i fondamentali a lungo termine.

Il primo investimento di Buffett nel 1942 fu modesto: solo tre azioni di Cities Service Preferred per 114,75 dollari. Negli otto decenni successivi, il mercato ha sopportato guerre, recessioni e gravi crisi finanziarie, ma ha garantito guadagni sostanziali a chi ha mantenuto la rotta.

Nel 2024, anche se le sfide potrebbero essere diverse, la strategia di Buffett rimane valida: investire in modo coerente e ignorare il rumore. Come ha detto lui stesso, “Le battute d’arresto periodiche si verificheranno, certo, ma gli investitori e i gestori si trovano in un gioco che è fortemente impilato a loro favore”.

Per Buffett, il rischio maggiore non è rappresentato dagli alti e bassi del mercato, ma dall’esserne completamente fuori.

Per ulteriori aggiornamenti su questo argomento, aggiungi Benzinga Italia ai tuoi preferiti oppure seguici sui nostri canali social: X e Facebook.

Ricevi informazioni esclusive sui movimenti di mercato 30 minuti prima degli altri trader

La prova gratuita di 14 giorni di Benzinga Pro, disponibile solo in inglese, ti permette di accedere ad informazioni esclusive per poter ricevere segnali di trading utilizzabili prima di milioni di altri trader. CLICCA QUI per iniziare la prova gratuita.