Di Erik Norland

Durante gli anni ’80 e ’90 i presidenti della Federal Reserve, Paul Volcker e Alan Greenspan, raccomandavano spesso ai rappresentanti del Congresso USA che per abbassare i tassi di interesse era necessario contenere i deficit di bilancio.

Se andiamo avanti di trent’anni, vediamo che quel mantra si è capovolto: adesso il presidente della Fed Jerome Powell dichiara al Congresso che l’economia ha bisogno di un maggiore sostegno fiscale per contrastare gli effetti della la pandemia, anche se il deficit di bilancio degli Stati Uniti ha già toccato il dato record del 14% del PIL.

Al momento ci sono in campo diverse proposte per un disegno di legge di aiuti contro la pandemia, che spaziano dalla proposta “contenuta” del Senato da 500 miliardi di dollari, all’offerta da 1,8 trilioni di dollari della Casa Bianca, fino alla proposta di misure di stimolo da 2,2 trilioni sostenuta dalla maggioranza alla Camera dei Rappresentanti. Ogni 200 miliardi di dollari di stimoli aggiuntivi comportano circa l’1% in più di PIL al deficit; in questo senso, la proposta della Casa Bianca oppure quella della Camera dei Rappresentanti potrebbero portare ciascuna il deficit al 23-25% del PIL (figura 1).

Figura 1: alcune proposte potrebbero portare il deficit al 23-25% del PIL o oltre

Questo aspetto solleva degli interrogativi per gli investitori obbligazionari che seguono la Fed: quando a marzo il Congresso aveva approvato il primo pacchetto di misure, la Fed acquistò gran parte del debito di nuova emissione, contribuendo a mantenere i rendimenti delle obbligazioni a lungo termine bassi e stabili (figura 2). Ma la Fed acquisterebbe una porzione così grande in una seconda tornata di misure di stimoli? E se non dovesse farlo, i rendimenti delle obbligazioni aumenteranno?

Figura 2: gli acquisti da parte della Fed hanno probabilmente abbassato i rendimenti delle obbligazioni, a fronte di emissioni di debito senza precedenti

Si possono sostenere entrambi i casi. Da un lato, a marzo i prezzi delle azioni erano scesi del 30% e gli spread creditizi si stavano espandendo; a quel punto la Fed aveva acquistato obbligazioni non solo per assorbire l’aumento del debito federale, ma anche per evitare una stretta creditizia. Ora l’azionario è vicino ai massimi storici e i mercati del credito stanno funzionando bene, per cui la Fed potrebbe essere meno propensa a effettuare un secondo massiccio round di allentamento monetario (QA); d’altra parte, tra il 2009 e il 2014, la Fed aveva realizzato tre ondate successive di QE e le ultime due erano state effettuate anche se i prezzi delle azioni erano in aumento e l’economia si era ripresa (figura 3). Inoltre, il profilarsi di insolvenze di consumatori e imprese potrebbero rappresentare un ulteriore fattore che giustificherebbe maggiori acquisti da parte della Fed.

Figura 3: La Fed acquisterà la stessa quantità di obbligazioni anche per la seconda misura di stimoli fiscali?

Fondamentalmente gli investitori obbligazionari si trovano di fronte a una serie di incertezza su più livelli:

- Che tipo di proposta di legge sulle misure di stimolo potrebbe arrivare a convertirsi in legge?

- Quando potrebbero riuscire raggiungere un accordo il Congresso e la Casa Bianca?

- Quanto del debito di nuova emissione potrebbe essere assorbito dalla Fed?

- Di quanto diventerebbe più ripida la curva dei rendimenti se la Fed non acquistasse una significativa parte del debito?

Nel frattempo gli investitori obbligazionari osserveranno da vicino i segnali provenienti da Washington, e non saranno solo loro a subire delle conseguenze: un forte aumento dei rendimenti obbligazionari a lungo termine potrebbe infatti allontanare gli investitori dalle azioni e dai metalli preziosi.

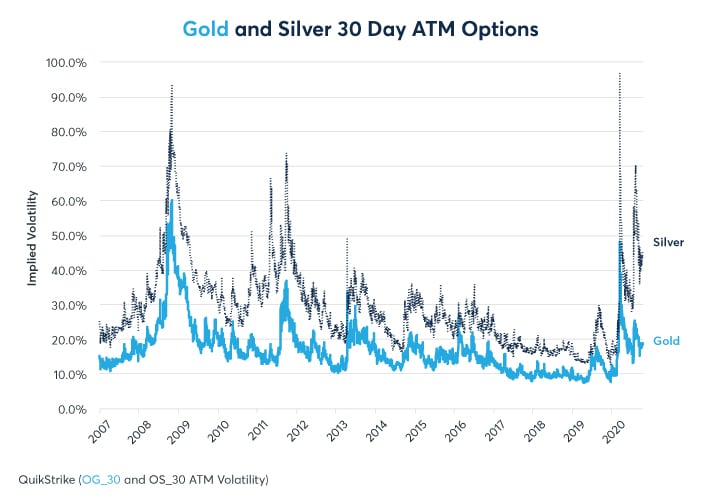

Anche i prezzi delle opzioni riflettono le preoccupazioni degli investitori. Mentre a Washington proseguono le trattative sulle misure di stimolo, la volatilità implicita sulle obbligazioni a lungo termine ha iniziato a salire dai minimi recenti (figura 4); anche la volatilità implicita dell’azionario e dei metalli preziosi rimane elevata rispetto agli standard storici (figure 5 e 6).

Figura 4: la volatilità implicita sulle obbligazioni a lungo termine è tornata a crescere

Figura 5: la volatilità implicita degli indici azionari rimane elevata nonostante i titoli siano vicini a nuovi massimi storici

Figura 6: la volatilità implicita di oro e argento rimane a livelli elevati

In conclusione

- I risultati delle trattative per le nuove misure di stimolo rimangono poco chiari

- Il deficit potrebbe raggiungere il 23-25% o più del PIL

- Non è chiaro quanto altro debito la Fed assorbirebbe sul proprio bilancio

- Una curva dei rendimenti più ripida potrebbe ostacolare le azioni, l’oro e l’argento

- I prezzi delle opzioni rimangono elevati

Per saperne di più sui future e le opzioni, clicca sulle risorse educative di future e opzioni di Benzinga.