In questo articolo proveremo a vedere come sia possibile fare trading sul mercato azionario americano, grazie ad un trading system piuttosto semplice ma efficace, basato su logiche di break out, in grado di cavalcare i principali movimenti rialzisti di questo mercato.

Ricevi una notifica con le ultime notizie, i nostri articoli e altro ancora!

Per questo esempio ci concentreremo sui principali titoli che guidano la performance del mercato azionario americano, ovvero le cosiddette azioni FAANG. Con l’acronimo FAANG si fa riferimento in particolare a cinque società, Meta (ex Facebook), Amazon, Apple, Netflix e Google, ma negli anni è divenuto un termine comune per riferirsi in generale ai titoli ad alta crescita nel settore della tecnologia e dei beni di consumo presenti nelle più importanti borse del mondo. Goldman Sachs ha poi coniato il proprio acronimo FAAMG, aggiungendo le azioni Microsoft al mix e rimuovendo Netflix, per indicare le prime 5 aziende tecnologiche, motori della crescita del mercato azionario statunitense.

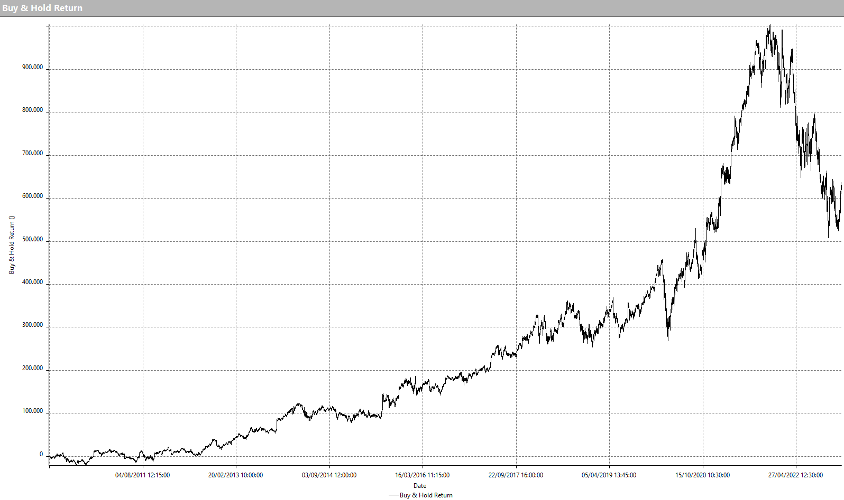

Ci concentreremo quindi sul il titolo Google, scelto arbitrariamente fra i titoli FAANG, che dal 2010 ad oggi presenta un andamento rialzista, ma con un 2022 decisamente negativo, come è stato del resto per quasi tutte le borse mondiali. Lo stesso approccio potrebbe comunque essere applicato a qualsiasi altro titolo azionario.

Come detto, utilizzeremo un trading system basato su logiche di break out, cercando di cavalcare i principali movimenti rialzisti tipici di un mercato come il Nasdaq, e allo stesso tempo provando a limitare l’esposizione nel caso di ritracciamenti importanti. L’obiettivo è di ottenere risultati più regolari del semplice “buy&hold”, limitando le forti oscillazioni a cui quest’ultimo approccio ci costringerebbe, anche se comporterà molto probabilmente dei guadagni più bassi in termini assoluti.

La strategia

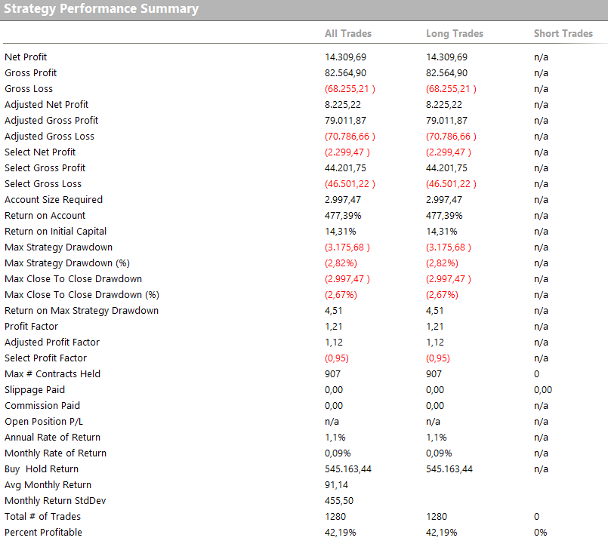

Supponendo di utilizzare un capitale fisso di 10.000$ per ogni trade, la strategia che andremo ad adottare attenderà 30 minuti dopo l’apertura delle contrattazioni (che avviene alle 9:30 orario dell’exchange) per permettere al mercato di definire un massimo ed un minimo di giornata, dopo di che a partire dalle 10:00 e fino alle 15:30, se avverrà la rottura del massimo, si entrerà in posizione long. Il trade sarà mantenuto aperto fino a che non si tornerà sotto il minimo della sessione in corso, oppure si raggiungano i valori di stop loss e take profit, impostati rispettivamente al 2% e 4% del capitale impiegato nel singolo trade. Tutti questi valori sono chiaramente un primo tentativo e potrebbero essere oggetto di una successiva ottimizzazione.

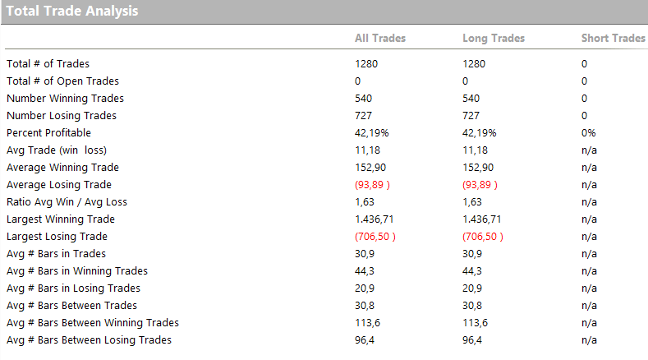

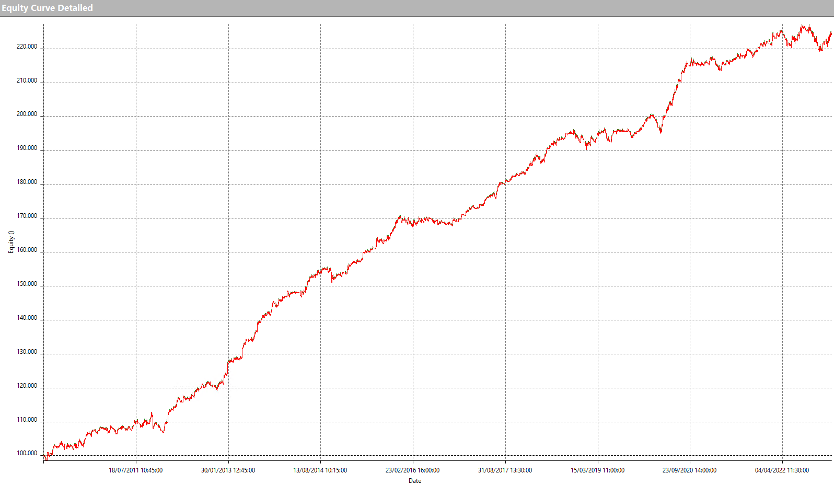

La strategia viene testata su un time frame a 15 minuti, ed uno storico di dati che vanno dal gennaio 2010 al gennaio 2023, restituisce le metriche riportate nelle figure 2, 3 e 4. I risultati sembrano piuttosto buoni se confrontati con l’andamento del titolo, e sembra che la strategia sia stata in grado di difenderci dai forti scossoni che hanno caratterizzato gli ultimi due anni.

D’altra parte, il valore dell’average trade è un po’ marginale (0,11% del valore del trade) e i costi operativi potrebbero erodere buona parte del guadagno. Quindi è opportuno procedere ad una ottimizzazione dei parametri della strategia, per vedere se ci sono spazi di miglioramento e rendere il sistema utilizzabile in live trading.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

L’ottimizzazione

Proviamo a migliorare le metriche della strategia, intervenendo sui principali parametri.

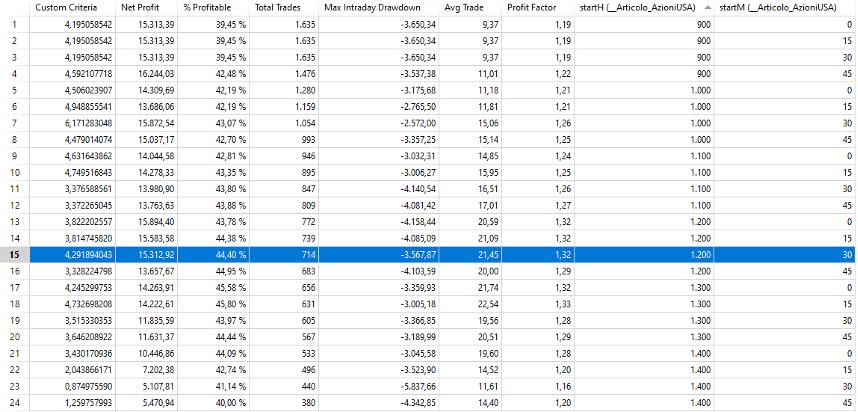

Per prima cosa ottimizzeremo l’orario d’ingresso a step di 15 minuti. Abbiamo detto che attenderemo 30 minuti dall’apertura del mercato per lasciare che i prezzi definiscano un massimo di giornata, che sarà poi il nostro livello di ingresso: vediamo se aspettando un po’ di più le cose migliorano.

In effetti, dai risultati dell’ottimizzazione pare che aspettando fino intorno alle 12:30 le operazioni diventino più efficaci, visto che raddoppia l’average trade e si riduce di quasi la metà il numero di operazioni totali. Questo conferma che si sono eliminati buona parte dei trade perdenti, riducendo anche i costi operativi a fronte di un profitto netto addirittura un po’ più alto del precedente.

Si può provare ad affinare ulteriormente la strategia introducendo un filtro che permetta di operare solo se si verifica un certo pattern di prezzo: per esempio si potrebbe limitare gli ingressi a quelle giornate di indecisione in cui il body della candela del giorno precedente (open – close) è inferiore ad una certa percentuale del range della candela stessa (high – low). Definita questa percentuale come Daily Factor (DF), andiamo ad ottimizzarla fra 0 (nessun trade) ed 1 (nessun filtro) a step di 0,1.

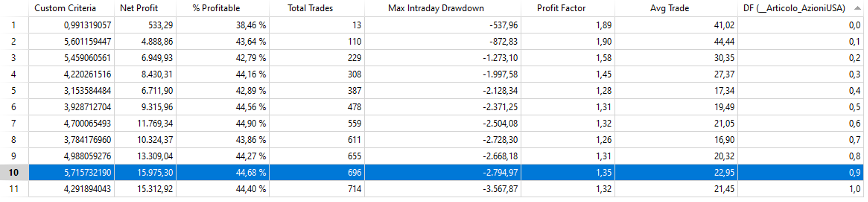

Dai risultati si nota come il valore di 0,9, pur non filtrando molto le operazioni, essendo prossimo a 1, permetta di eliminare ulteriori 18 trade meno efficaci dei 714 totali. Si sarebbe potuto valutare anche il valore di 0,6 che filtra ulteriormente le operazioni, ma a scapito del profitto totale che scenderebbe forse un po’ troppo senza incrementare l’average trade.

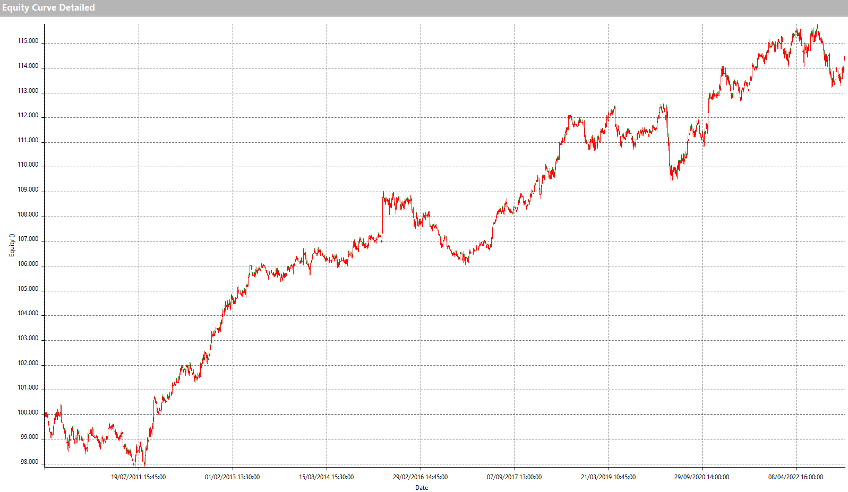

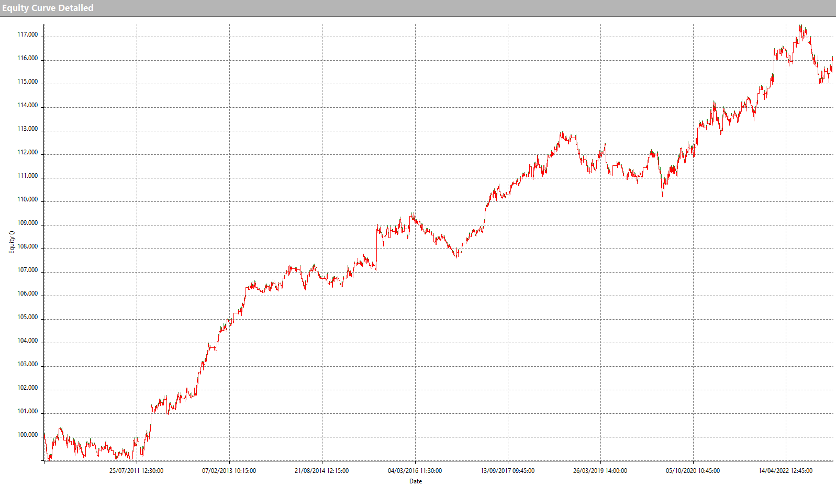

A questo punto, osservando l’equity line si nota come sia divenuta più costante di quella iniziale, e sicuramente molto di più di quella del buy&hold. Il net profit è incrementato e l’average trade ha raggiunto un valore accettabile, anche se si potrebbe cercare di migliorarlo ulteriormente lavorando su stop loss e take profit.

Figura 7 – Equity curve ottimizzata

Come riprova finale della bontà di quest’approccio, e a dimostrazione che la diversificazione su un portafoglio di titoli rende l’operatività ancora più costante, riportiamo l’equity di questo sistema applicato a tutti e 5 i titoli FAANG, lasciando a voi la curiosità di sperimentare e migliorare ulteriormente la strategia.

Conclusioni

In conclusione, la logica di break out illustrata in quest’articolo e applicata ai titoli azionari FAANG, ha dimostrato di poter ottenere risultati più costanti del semplice “buy&hold”, risparmiando diversi patemi d’animo al trader. Potenzialmente potrà essere replicata su altri titoli, o portafogli di titoli, con i dovuti aggiustamenti, ma lasciamo a voi la curiosità di sperimentare, con la mente sempre aperta a nuove idee.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger