Nel mondo del trading, disporre degli strumenti giusti ed utilizzarli nel modo corretto può fare la differenza tra il successo e il fallimento. Uno di questi strumenti è sicuramente l’Average Directional Index (ADX), che si è affermato come indicatore fondamentale per valutare la forza e la direzione dei trend di mercato. In questo articolo esploreremo come l’indicatore ADX può essere utilizzato al meglio nell’ambito del trading sistematico, approfondendo l’aspetto operativo con un esempio pratico sul future dell’oro.

Ricevi una notifica con le ultime notizie, i nostri articoli e altro ancora!

Cos’è l’indicatore ADX?

L’ADX, acronimo di Average Directional Index, è un potente indicatore dell’analisi tecnica sviluppato da J. Welles Wilder Jr. negli anni ’70. Questo indicatore è progettato per fornire ai trader una misura oggettiva della forza di un trend di mercato, indipendentemente dalla sua direzione. Per farlo, Welles utilizza una scala che va da 0 a 100, in cui 0 coincide con massima lateralità di mercato, mentre 100 indica che ci troviamo in presenza di un forte trend. In altre parole, l’ADX è in grado di rivelare se un mercato è caratterizzato da un trend robusto o se sta semplicemente consolidando.

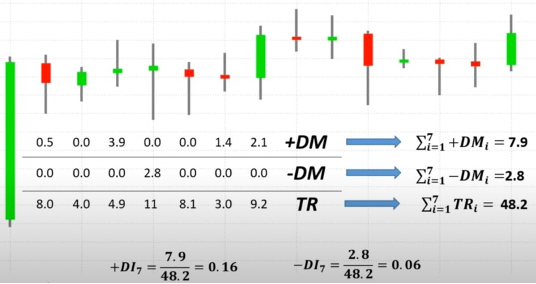

Per comprendere appieno come funziona l’ADX, è essenziale conoscere il suo processo di calcolo. Questo indicatore viene generato attraverso una serie di passaggi:

- calcolo del True Range (TR): il true range rappresenta l’ampiezza di movimento reale del prezzo nel periodo preso in considerazione, ed è quindi un componente fondamentale per misurare la volatilità;

- calcolo dei Directional Movement Indicators (+DI e -DI): il +DI e il -DI misurano quanto il range della barra corrente è stato maggiore rispetto a quello della barra precedente (+DI indica quanto oltre il massimo, e -DI quanto sotto il minimo). Queste due quantità sono poi divise per il TR della barra corrente;

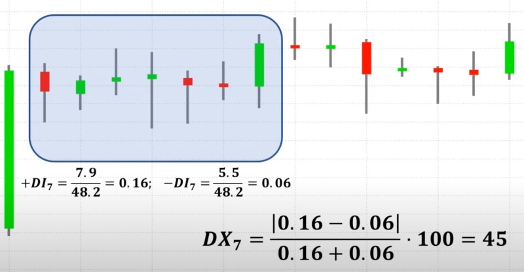

- calcolo del Directional Movement Index (DX): il DX rappresenta la differenza tra il +DI e il -DI, diviso la loro somma, in modo da normalizzare il valore in una scala da 0 a 100. Questo valore è un indicatore chiave per valutare la forza del trend;

- calcolo dell’ADX: infine, l’ADX è ottenuto attraverso una media mobile esponenziale (EMA) del DX su un periodo specifico (7 barre nell’esempio in figura 1).

Come utilizzare l’indicatore ADX?

Sappiamo che oscillatori e indicatori sono strumenti molto utilizzati soprattutto tra i trader discrezionali, sia come conferma che come veri e propri generatori di segnali di entrata o uscita dal marcato. Tuttavia, sono altrettanto noti i dubbi sulla loro reale efficacia, per cui viene da chiedersi come questi strumenti debbano essere utilizzati per poter sfruttare a pieno le loro potenzialità.

Dal punto di vista di un trader sistematico, possiamo provare a rispondere a questo dubbio mettendo alla prova proprio l’ADX, che è sicuramente uno degli indicatori più famosi ed utilizzati, per vedere se effettivamente può aiutarci a migliorare i risultati nel trading.

In particolare, piuttosto che utilizzare l’ADX come segnale di ingresso o uscita, si potrebbe testare la sua efficacia come filtro operativo, partendo da un sistema basato su un segnale completamente diverso, come un classico breakout dei massimi o dei minimi del giorno precedente.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Trading system dei massimi e minimi sul Gold Future

Vediamo una semplice strategia trend following sul Gold Future (future dell’oro, simbolo GC sul mercato CME), che entra a mercato long o short, rispettivamente alla rottura del massimo o del minimo della sessione precedente.

Con un grafico a barre di 15 minuti ed uno storico dal 2010 ad oggi, supponiamo di operare escludendo le prime due ore di contrattazione, partendo dalle 20:00 (orario dell’exchange, ovvero di New York), e terminando alle 15:30, escludendo pertanto anche l’ultima ora e mezzo della sessione. La riduzione della fascia oraria di trading è stata inserita per evitare quei movimenti anomali che potrebbero presentarsi in apertura o vicino alla chiusura di sessione.

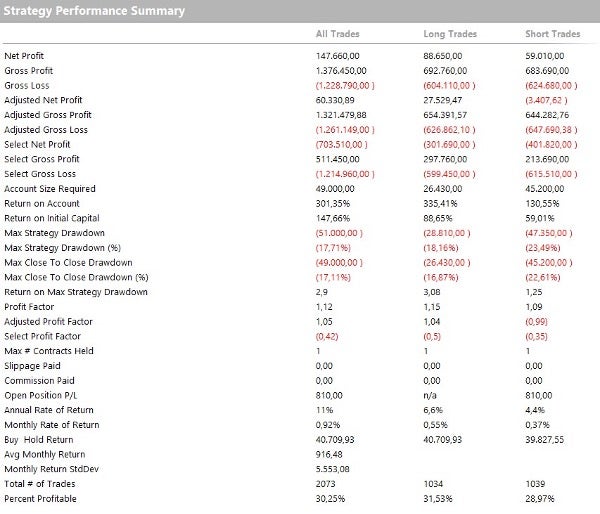

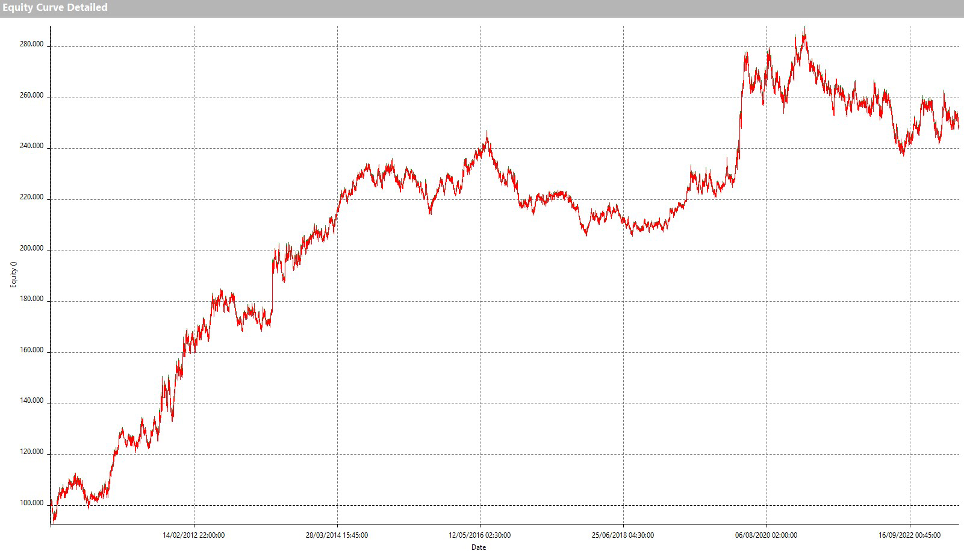

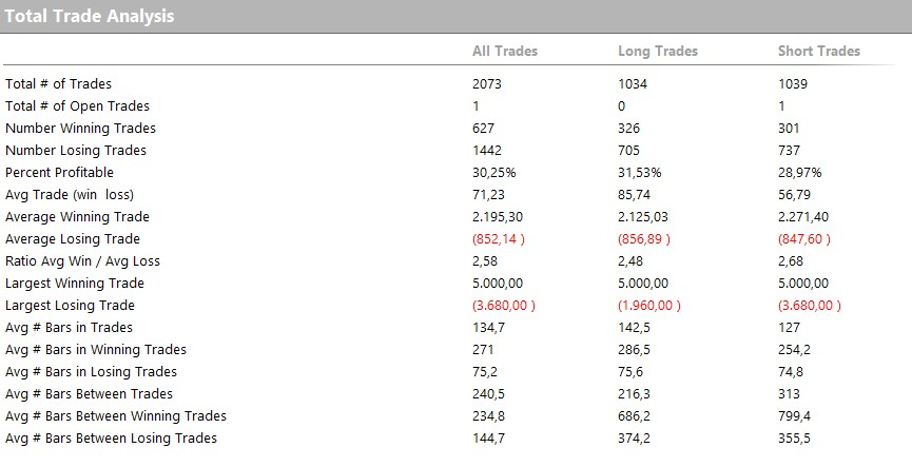

Ipotizziamo uno stop loss di 1000$ ed un take profit di 5000$, come valori di primo tentativo, e andiamo ad analizzare i risultati di questa semplice strategia osservando le metriche riportate nelle figure 2, 3 e 4.

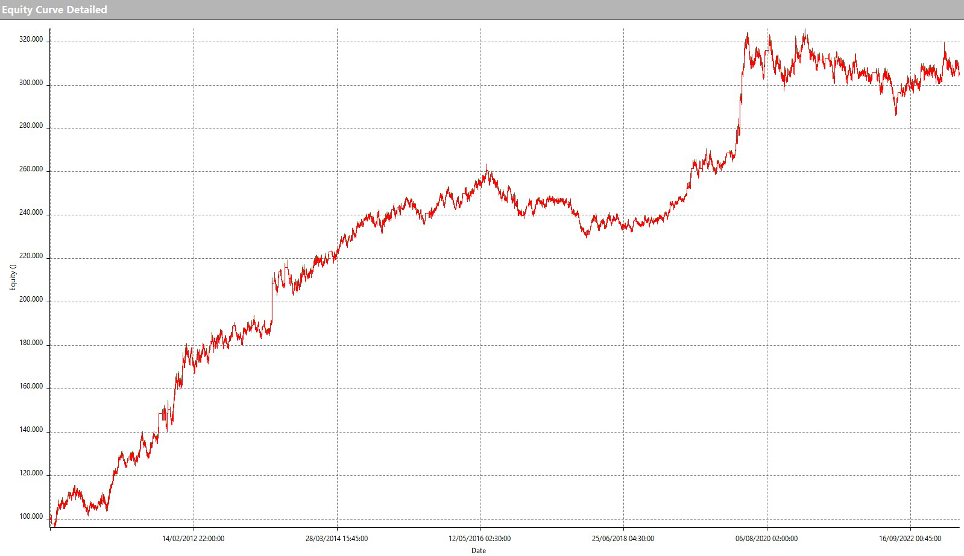

Considerato che nessun parametro è stato ancora ottimizzato, la strategia sembra essere promettente, con risultati incoraggianti ed una equity line crescente. Il periodo piuttosto lungo di lateralità, dal 2015 a tutto il 2019, evidenzia come, seppur promettente, la strategia richieda di essere affinata. Altro punto dolente è l’average trade, che si attesta mediamente sui 71$: un valore che in alcuni casi non consentirebbe di sostenere i costi commissionali ed il probabile slippage del trading reale.

Trading system dei massimi e minimi con l’aggiunta del filtro sull’ADX

Senza addentrarci nell’ottimizzazione dei parametri della strategia, proveremo quindi ad utilizzare l’ADX come filtro operativo per il nostro sistema trend following, per cercare di entrare a mercato solo quando la forza del trend in atto è quella ideale per sfruttare la nostra logica di ingresso.

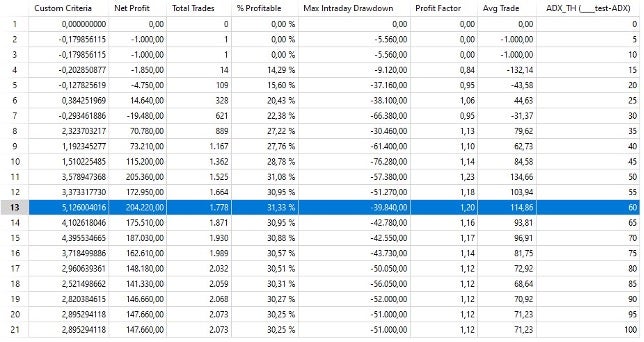

Dato che l’ADX varia in una scala da 0 a 100, in cui 0 coincide con massima lateralità di mercato e 100 con un forte trend, potremmo ottimizzare il livello di soglia dell’ADX oltre il quale non operare (perché già in forte trend), supponendo che ad un periodo di lateralità possa seguire un trend più marcato in caso di breakout.

Dai risultati di questa ottimizzazione (figura 5), fatta a step di 5 punti, si nota come in effetti sia presente un’area abbastanza stabile tra i valori di 50 e 70 di ADX, in cui aumenta l’average trade (intorno ai 100$) cosi come il net profit. Prendiamo ad esempio il valore di 60, che mostra una buona riduzione del massimo drawdown, ottenendo un equity line più regolare.

Conclusioni sul trading system dei massimi e minimi con l’aggiunta del filtro sull’ADX

Potremmo sicuramente andare avanti nello sviluppo e migliorare ulteriormente la strategia, ma quello che volevo mostrare con questo esempio, è più che altro la modalità con cui un trader sistematico dovrebbe approcciare l’utilizzo degli indicatori, ovvero ribaltando quello che è il loro classico utilizzo: non applicarli per fornire segnali di ingresso, piuttosto per filtrare gli ingressi peggiori, che in questo esempio sarebbero avvenuti quando il trend era già piuttosto forte (ADX > 60).

Alla prossima e buon trading!

Andrea Unger

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>