Le monete digitali non sono tutte uguali e in ambito finanziario si guarda alle CBDC come le valute del futuro in quanto dovrebbero mantenere una certa stabilità. Ma sono davvero convenienti? Ci sono delle differenze fondamentali tra le CBDC e le crypto. Analizziamo le due entità e vediamo quanto le prime possano prendere piede nei mercati e se possono sostituire celebrità come Bitcoin e i suoi fratelli.

Che cosa sono le CBDC

(Image: 4irelabs.com)

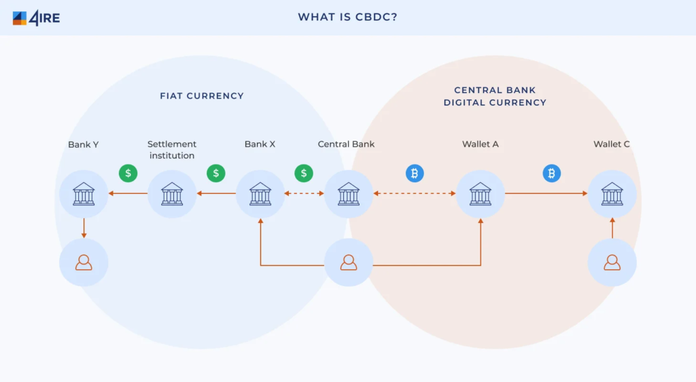

CBDC è l’acronimo di Central Backed Digital Currencies (valute digitali garantite centralmente), ovvero è la valuta digitale della Banca Centrale di un Paese. Sono monete virtuali che si avvalgono della tecnologia blockchain su cui vengono registrate e sono emesse da una banca centrale che ne garantisce il valore. Si legano ad una moneta fiat di riferimento come il dollaro, la sterlina o l’euro con un valore di scambio 1:1. Questo significa che sono interamente sostenute dalle riserve della banca centrale. Si tratta di una moneta elettronica che consente ai cittadini di utilizzare le infrastrutture finanziarie tradizionali già esistenti, come i conti bancari e le reti di pagamento.

Sono molte le banche centrali di tutto il pianeta che stanno pensando di adottare le proprie valute digitali, tra cui la Banca d’Inghilterra e la BCE. Ad oggi, chi realmente ha sperimentato dei progetti pilota però sono solo alcuni paesi, come la Cina e le Bahamas.

Le decentrate e volatili criptovalute

Le criptomonete sono sempre sostenute dalla tecnologia blockchain che ne registra e verifica le transazioni. Dietro non vi è un’autorità centrale ma si regolamentano democraticamente tramite il processo di mining. Questa decentralizzazione è una protezione dalle frodi, ma non ha una regolamentazione che funga da scudo per gli investitori. Inoltre, si caratterizzano per la loro volatilità e per la privacy nel loro utilizzo.

La nascita delle criptovalute risale al 2009 con l’introduzione di Bitcoin sui mercati. Un successo insperato che ha visto esplodere il fenomeno delle valute digitali e rivoluzionare il mondo della finanza.

(Image: IoT Analytics)

Una filosofia che ha da sempre diviso i suoi sostenitori dai suoi detrattori, ma che si è definitivamente imposta come un’alternativa valida alle valute tradizionali. Le cripto non sono accettate da tutti, anche se sempre più commercianti e fornitori di servizi le hanno adottate come forma di pagamento. Si acquistano e si vendono sugli exchange specializzati online.

Le fondamentali differenze tra CBDC e criptovalute

Dalle descrizioni sopra elencate notiamo quindi che ci sono delle diversità tra le due monete.

Maxim Manturov, Responsabile della consulenza sugli investimenti di Freedom Finance Europe, afferma che: “La prima grande differenza tra i due è che Bitcoin è una criptovaluta e CBDC no. Le criptovalute come Bitcoin sono memorizzate su una rete blockchain decentralizzata, mentre un asset CBDC verrà emesso e archiviato utilizzando un metodo più centralizzato. Ciò significa che Bitcoin rimane di natura decentralizzata e non può essere controllato da nessuna autorità. Al contrario, l’asset CBDC può essere regolamentato e controllato da un organismo emittente, come una banca o la Federal Reserve. Ciò solleva la questione dell’anonimato e della privacy nell’uso di ciascun asset. Quando si utilizzano i bitcoin, si usa un indirizzo di portafoglio a cui non sono associate informazioni personali o identificative, quindi si possono inviare bitcoin ad altri in modo anonimo. CBDC è un impegno diretto della banca centrale (ovvero sostenuto da riserve di valuta estera). Le criptovalute vengono emesse nel settore privato. Sebbene possano essere garantite da altri beni, inclusa la valuta della banca centrale, non rappresentano un obbligo di alcun governo o autorità centrale.”

Conviene adottare le CBDC, sono realmente stabili?

A parte qualche dubbio tecnico, partendo dal loro punto forte, la stabilità, la vera perplessità è quanto siano convenienti le monete virtuali centralizzate, rispetto alla nota volatilità delle criptovalute. In realtà, pare che le CBDC non siano la soluzione alla sicurezza sperata. In caso di esubero o carenza di moneta digitale derivata da domanda o offerta il cambio stabile non può essere garantito. Al contrario, per la moneta fiat la banca centrale si accolla l’obbligo e diventa prestatore di ultima istanza. Inoltre, la Banca Centrale porrà un limite al numero di monete digitali massime da possedere, oppure applicherà dei tassi su partecipazioni superiori a una certa soglia.

Forse la prudenza deriva anche dal necessario graduale passaggio sostitutivo con le attuali monete circolanti per evitare dei risvolti inflazionistici. Allo stato odierno non risulta un vantaggio particolare l’adozione di una moneta digitale centralizzata basata su blockchain privata, da una parte perché contraddice il principio stesso della tecnologia su cui si appoggia, che prevede la decentralizzazione, e dall’altra perché non c’è una totale tutela dal rischio di volatilità per la mancanza di garanzie precise da parte delle banche. Di contro, gli svantaggi si riversano sulla mancata libertà personale.

Quando si tratta di investimenti capire se le valute digitali delle banche centrali potranno dare filo da torcere alla popolarità delle criptovalute è presto da dire. Se queste ultime hanno buoni potenziali di rendimenti, sono anche rischiose, mentre le CBDC possono rappresentare una sicurezza in più. Magari in un futuro si potrà decidere di investire in azioni ed etf della borsa italiana e internazionale possedendo un portafoglio digitale con un mix di denaro, in cripto o in una o più CBDC, in conti tradizionali o da altri gestiti da società private, da spostare a seconda delle condizioni più favorevoli.