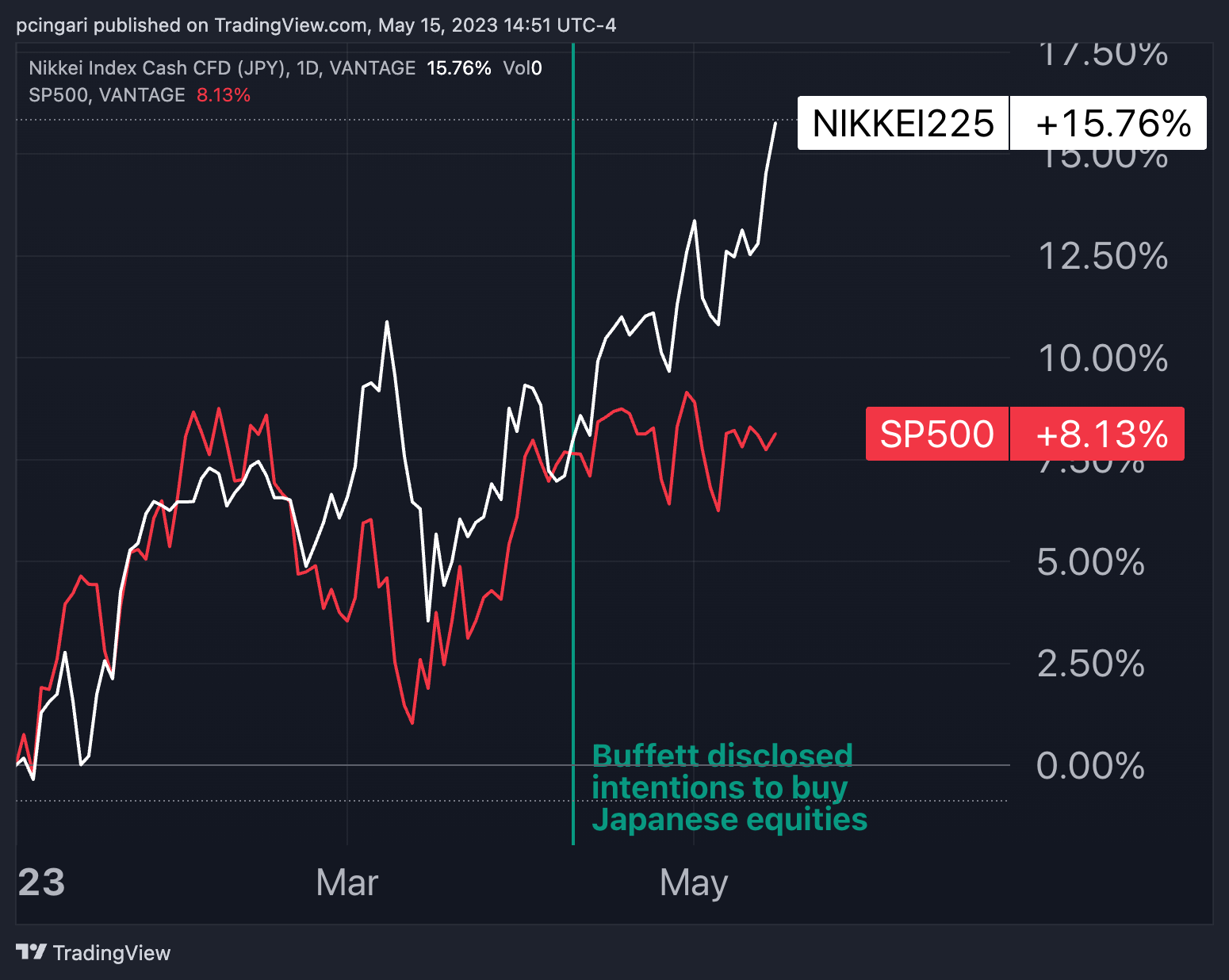

Dal momento in cui Warren Buffett ha espresso la sua disponibilità ad aumentare l’esposizione alle società giapponesi il 10 aprile, l’indice Nikkei 225, che rappresenta il mercato azionario giapponese in generale, ha registrato guadagni per cinque settimane consecutive, salendo dell’8% e raggiungendo i massimi di novembre 2021.

Ricevi una notifica con le ultime notizie, i nostri articoli e altro ancora!

In confronto, l’indice S&P 500, che è seguito dal SPDR S&P 500 Trust ETF (NYSE:SPY), ha guadagnato solo l’1% nello stesso periodo di tempo, rimanendo quindi molto indietro rispetto alle azioni giapponesi.

Fino a quando Buffett ha dichiarato pubblicamente il suo desiderio di aumentare le partecipazioni in azioni giapponesi, il Nikkei e lo S&P 500 avevano quasi la stessa performance anno su anno, come mostra il grafico qui sotto.

Grafico: L’Effetto Buffett | Le Azioni Giapponesi Hanno Avuto una Performance Fortemente Superiore Rispetto ai Colleghi Statunitensi Dopo la Scommessa di Buffett ad Aprile

Perché Buffett ama il Giappone

Buffett ha da tempo una predilezione per le società giapponesi di “sogo sosha”, ovvero conglomerati diversificati che vengono scambiati a valutazioni economiche convenienti o scontate sul mercato. Proprio ciò che ha bisogno di sentire il CEO di Berkshire Hathaway Inc. (NYSE:BKR-A).

L'”Oracolo di Omaha” aveva acquistato poco più del 5% delle cinque principali società del Giappone nell’agosto 2020: Itochu Corp. (OTC:ITOCY), Mitsubishi Corp. (OTC:MSBHF), Mitsui & Co. Ltd. (OTC:MITSY), Sumitomo ADR (OTC:SSUMY) e Marubeni ADR (OTC:MARUY). Buffett ha poi aumentato le sue scommesse due volte nel novembre 2022 e nell’aprile 2023.

Come investire in azioni giapponesi

Ci sono due principali fondi negoziati in borsa (ETF) che offrono agli investitori esposizione alle azioni giapponesi.

La distinzione principale tra loro riguarda le loro strategie di copertura valutaria.

L’ETF iShares MSCI Japan non coperto dal rischio valutario (NYSE:EWJ) segue un indice ponderato per la capitalizzazione di mercato che comprende circa l’85% dell’universo investibile di titoli scambiati in Giappone. In questo caso, un investitore straniero sarebbe suscettibile alle oscillazioni delle prestazioni dello yen giapponese rispetto alla valuta nazionale.

Il WisdomTree Japan Hedged Equity Fund (NYSE:DXJ) investe in società giapponesi che pagano dividendi mentre si copre dalle oscillazioni valutarie. In questa situazione, un investimento con sede all’estero non sarebbe esposto al rischio valutario.

Negli ultimi tre anni, DXJ ha superato significativamente EWJ di oltre il 50% a causa di un forte aumento del valore relativo del dollaro rispetto allo yen.

Grafico: C’è stata una notevole differenza di performance tra azioni giapponesi coperte e non coperte

Foto: Shutterstock