Il momentum rialzista dell’S&P 500 nella seconda metà del 2020 è proseguito nella prima metà di quest’anno; l’SPDR S&P 500 ETF (NYSE:SPY) è in rialzo del 13,2% da inizio anno, trainato in gran parte dalle aggressive politiche di stimolo decise da Washington.

Guardando al futuro, Barry Gilbert, analista strategico di asset allocation presso LPL Research, ha affermato che i cambiamenti di politica potrebbero continuare a sostenere il mercato azionario nei prossimi trimestri, ma che potrebbero passare dall’essere un fattore di vantaggio a uno di rischio.

In un nuovo report di questa settimana, Gilbert ha evidenziato tre possibili cambiamenti di politica federale che gli investitori dovrebbero monitorare per il resto del 2021.

1. Misure di stimolo

In primo luogo, Gilbert ha affermato che la fine della spesa diretta da circa 5.000 miliardi di dollari in misure di stimolo contro la crisi Covid segnerà un chiaro cambiamento per i mercati da qui in avanti; l’analista, comunque, ha affermato che gli investitori non devono necessariamente preoccuparsi per l’andamento del mercato dopo la fine delle misure di stimolo, a meno che i dati organici sulla crescita economica non inizino a deludere.

LPL prevede una crescita economica degli Stati Uniti superiore alla media almeno fino al 2022, un elemento che dovrebbe essere più che sufficiente a compensare la mancanza di misure di stimolo da parte del governo.

2. Tasse

In secondo luogo, Gilbert ha affermato che uno dei maggiori rischi per il mercato rialzista è l’aumento delle imposte societarie.

A dicembre del 2017 l’ex presidente Donald Trump ha ridotto l’aliquota massima per le imposte societarie negli Stati Uniti dal 35% al 21%, segnando la prima volta dagli anni ’40 in cui l’aliquota massima è scesa al di sotto del 30%; il presidente Joe Biden ha proposto di aumentare questa percentuale fino al 28%, ma Gilbert prevede che l’aliquota finale dopo i negoziati con i Repubblicani sarà più vicina al 25%.

“Sebbene non pensiamo che un’aliquota più elevata sarebbe retroattiva, potrebbe ridurre il momentum delle recenti sorprese al rialzo nella crescita degli utili osservate finora nel 2021, e contribuire a un mercato più instabile”, ha affermato Gilbert.

Biden, inoltre, ha proposto di aumentare l’aliquota massima dell’imposta sul reddito dal 37% al 39,6% e di incrementare l’aliquota dell’imposta sulle plusvalenze per i cittadini statunitensi che guadagnano più di 1 milione di dollari all’anno dal 23,8% al 43,4%.

3. Elezioni di metà mandato

Gilbert, infine, ha spiegato che gli investitori a lungo termine dovranno tenere d’occhio i risultati delle elezioni di metà mandato del 2022; sebbene a questo punto sia ancora molto presto, la storia suggerisce che il partito che controlla la Casa Bianca tende ad avere difficoltà a mantenere la Camera nelle elezioni di mid-term, e Gilbert ha affermato che il mercato azionario ha storicamente ottenuto ottimi risultati con un governo misto.

Il punto di vista di Benzinga

L’aumento delle imposte societarie sembra essere potenzialmente il problema politico più significativo per il mercato azionario; la previsione di LPL riguardo a un’aliquota sulle imposte societarie del 25%, tuttavia, sembra molto gestibile considerando che rappresenta comunque una riduzione netta del 10% rispetto ai livelli pre-2018.

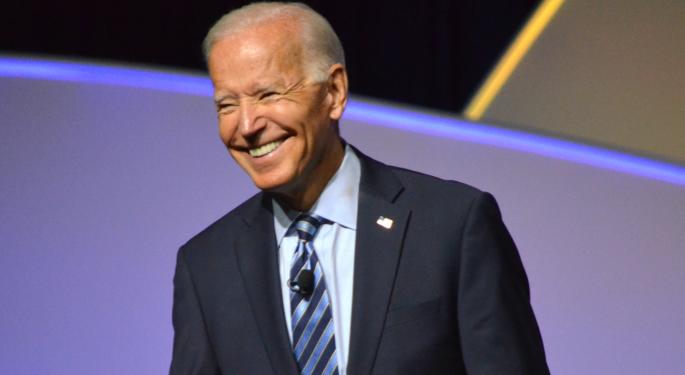

Joe Biden. Foto d’archivio Benzinga di Dustin Blitchok