La performance parabolica del carbone

Prima dell’attuale guerra in Ucraina, esisteva già una certa pressione al rialzo sul carbone; questa era causata da una combinazione di misure di lockdown che hanno limitato la produzione nel 2020 e un focus errato sulle energie rinnovabili, come ha osservato Noah Rothman lo scorso ottobre.

Lo sforzo maldestro e ottuso di voler passare dai combustibili fossili a ipotetiche fonti di energia che non possono soddisfare il fabbisogno di consumo energetico del pianeta a causa dei vincoli imposti loro dalle leggi della fisica rappresenta un ostacolo al rispetto dei “nuovi standard ambientali, sociali e di governance per l’energia pulita”.

E uno dei principali beneficiari di questa situazione è stato Peabody Energy Corporation (NYSE: BTU). Le azioni della soceità sono aumentate a ottobre dopo che aver annunciato che il fatturato da carbone nel terzo trimestre sarebbe stato il più alto degli ultimi sette trimestri e aver offerto una guidance prospettica rialzista; le azioni BTU sono poi salite nuovamente il mese scorso, con la società che ha registrato un altro trimestre mostruoso in Q4. L’invasione dell’Ucraina da parte della Russia e le straordinarie sanzioni imposte a Mosca probabilmente alimenteranno i risultati di questo trimestre.

Come ha osservato giovedì Javier Blas, giornalista di Bloomberg esperto in energia, la Russia è un importante esportatore di carbone (il terzo al mondo nel 2019); il prezzo del carbone di alta qualità è quasi raddoppiato poiché alcuni acquirenti stanno evitando le materie prime russe, il che sta limitando l’offerta globale.

Peabody continua a risultare una prima scelta

Il nostro sistema valuta il sentiment dei mercati azionari e delle opzioni per stimare quali titoli potrebbero far bene nel corso dei prossimi sei mesi; la scorsa estate Peabody è risultato uno dei nomi principali del nostro sistema, apparendo all’interno del portafoglio che abbiamo pubblicato all’epoca.

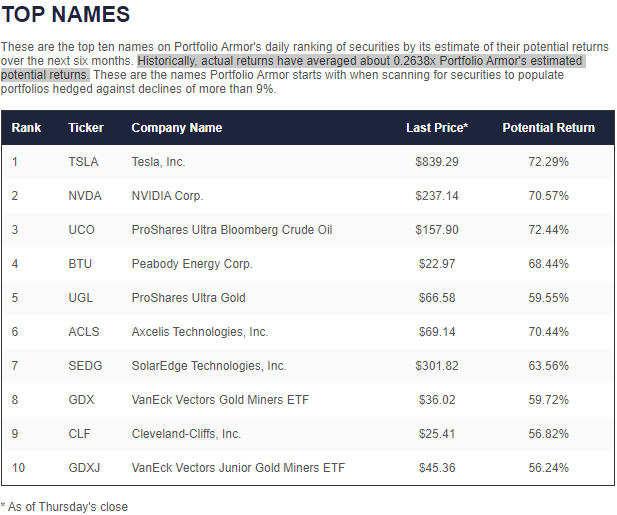

Peabody è nuovamente risultato un nome di punta lo scorso ottobre e lo è di nuovo ora; giovedì è apparso nella nostra top ten insieme al ProShares Ultra Bloomberg Crude Oil ETF (NYSE:UCO) e alla società siderurgica Cleveland-Cliffs, Inc. (NYSE:CLF), che stanno beneficiando di analoghe contrazioni dell’offerta globale da parte della Russia (terzo esportatore mondiale di petrolio e quinto esportatore di acciaio nel 2019); anche il nome principale che abbiamo rilevato giovedì, Tesla, Inc. (NASDAQ:TSLA), è ovviamente un beneficiario indiretto dell’aumento dei prezzi del petrolio, poiché è un’azienda di auto elettriche.

Screenshot di Portfolio Armor, 03/03/2022.

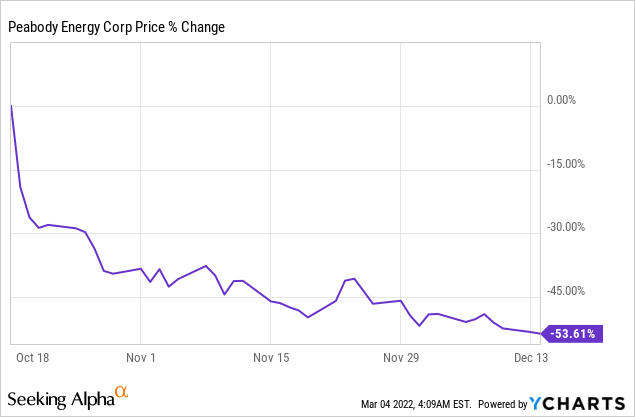

Montagne russe per gli azionisti di Peabody

Nonostante abbia beneficiato della robusta domanda per la sua materia prima, negli ultimi mesi Peabody Energy ha messo alla prova lo stomaco dei suoi azionisti. Dopo aver registrato un picco ad ottobre grazie agli utili del terzo trimestre, nei due mesi successivi il titolo ha perso più della metà del suo valore.

Per gli investitori che vogliono mantenere BTU in portafoglio limitando il rischio al ribasso, ecco come muoversi.

Limitare il rischio al ribasso in Peabody

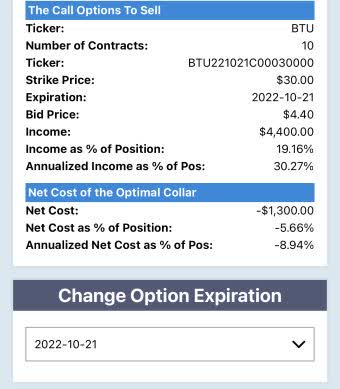

Alla chiusura di giovedì, il seguente era il collar ottimale per proteggersi da un calo superiore al 25% in BTU da qui a ottobre, senza limitare il potenziale al rialzo a meno del 30% nello stesso lasso di tempo.

Il costo netto di questo collar era negativo, il che significa che giovedì avresti ottenuto un credito netto di 1.300 dollari all’apertura di questa copertura, supponendo — per essere prudenti — di aver piazzato entrambi i trade nella parte peggiore dei rispettivi spread (comprando le put al prezzo di vendita e vendendo le call al prezzo di acquisto); è ovvio che se facciamo un esempio più pratico, considerando dunque che spesso è possibile acquistare e vendere opzioni a un certo prezzo compreso tra ask e bid price, allora il tuo credito netto sarebbe stato probabilmente superiore ai 1.300 dollari.

Vuoi leggere altre notizie sui mercati azionari e le criptovalute? Non perderti la nostra newsletter per imparare a fare trading sulle opzioni.