Chi ben comincia è a metà dell’opera? Forse. Con la finanza nulla è certo e le oscillazioni sono all’ordine del giorno. L’unica certezza è il fenomeno Robinhood, che ha letteralmente spiazzato i mercati.

La società della popolare app di trading, dopo il debutto al Nasdaq il 29 luglio scorso, con un valore iniziale di circa 38 dollari, si è assestato a 36 dollari nello stesso giorno e poi è cresciuto verticalmente. Nel giro di pochi giorni ha toccato i 70 dollari, ma poi è precipitato.

Pare che sia stata colpita dalla sua stessa moneta: gli short squeeze e l’alta volatilità.

La storia

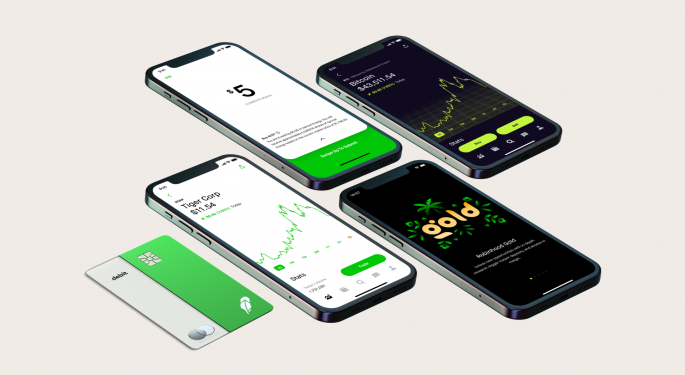

Robinhood è diventata una delle più scaricate applicazioni nel settore degli investimenti degli ultimi mesi. Ma facciamo un passo indietro e andiamo agli albori.

La società nasce nel 2013, dalle menti di Vlad Tenev e Baiju Bhatt, che vollero puntare su un sistema innovativo e democratico. Crearono così una piattaforma semplice e intuitiva che permette ai grandi e ai piccoli investitori di negoziare su svariati strumenti finanziari in maniera rapida.

Non a caso, l’app è stata battezzata come il celebre eroe letterario che rubava ai ricchi per dare ai poveri. L’idea certo non era quella di rubare nulla, ma di dare la possibilità a tutti di fare trading sui mercati, anche per chi non dispone di grandi finanze e senza pagare commissioni.

L’Ipo di Robinhood era tra le più attese di inizio anno e ha portato il valore della società dei piccoli investitori a circa 32 miliardi di dollari.

La piattaforma piacque subito e riscosse successo soprattutto fra i millennials. Ma l’avvicinare a questo mondo persone che ne sono sempre rimaste escluse è stata un’arma a doppio taglio.

Ad esempio, la nascita dei meme stock: l’azione coordinata di gruppi di trader online uniti per la rinascita di aziende sull’orlo del baratro. Si è visto l’esempio di GameStop, anche se tutto sommato Robinhood ne è uscita bene.

I detrattori gli contestano di aver attirato investitori troppo giovani e inesperti. Inoltre, la società ha pagato diverse multe per mancanza di tutela nei confronti dei suoi utenti. Ci sono poi dei dubbi proprio sul suo modello di business, in quanto risulta difficile diversificare i flussi di ricavi ma, detiene il trading di criptovalute e questo è un punto a suo vantaggio.

La performance di Robinhood

Come mostra il grafico sottostante, l’onda da tsunami che ha colpito Robinhood è il risultato della sua performance altalenanti dal suo esordio fino ad ora. Nonostante il suo avvio turbolento, l’azienda è riuscita a riconquistare la fiducia dei piccoli investitori e ad avere stabilità nel proprio valore.

(Image:stockcharts.com)

Le entrate dell’azienda nel secondo trimestre 2021 avevano registrato un aumento del 131% a 565 milioni di euro. Un bel salto che è stato facilitato dalla disponibilità di titoli e criptovalute sull’app sociale.

Dopo il boom delle entrate, però, a causa del grande aumento delle spese operative, Robinhood ha marcato una perdita di 502 milioni di dollari rispetto al guadagno di 58 milioni di dollari segnalato nel secondo trimestre 2021.

C’è possibilità di risalita?

Riuscirà il paladino del trading a riscattarsi, in onore al nome che porta e per aver reso, come dichiarano i suoi fondatori, democratica la finanza?

(Image:Teleborsa.it)

C’è chi pensa positivo. Maxim Manturov, responsabile per gli investimenti sulla Ricerca presso la Freedom Finance Europe, afferma che: “al momento, molto dipende dalle decisioni della SEC in merito al PFOF del core business dell’azienda. Detto questo, il chief legal officer di Robinhood, Dan Gallagher, ha difeso la pratica PFOF sostenendo che avvantaggia gli investitori retail”.

“Gallagher ha detto di ritenere che la SEC: “arriverà alla conclusione che il PFOF è chiaramente una cosa sorprendentemente buona per gli investitori retail e non hanno intenzione di vietarlo. Le prospettive a lungo termine di Robinhood rimangono positive”, prosegue Manturov. “Anche se esistono queste preoccupazioni a breve termine, Robinhood è ben posizionato e può creare valore a nel lungo periodo”.

“C’è poi da da notare che i tassi di interesse reali negli Stati Uniti sono stati negativi per un tempo prolungato e probabilmente rimarranno negativi anche dopo il (probabile) rialzo dei tassi da parte della Fed nel 2022. Questo è importante” conclude il responsabile della Freedom Finance Europe “perché i tassi reali negativi contribuiscono a una maggiore attività di trading e speculativa nei mercati degli asset”.

Tenendo conto della piega che il mondo degli investimenti ha preso negli ultimi due anni, il futuro di Robinhood potrebbe essere promettente, ma come al momento della sua IPO, fare una previsione è difficile a causa della grande volatilità che questi mercati possono presentare.

Uno dei grandi vantaggi che ha Robinhood è che ha accesso a un mercato che non è stato ancora sfruttato e che mostra un grande potenziale in termini di investimento. Ma allo stesso tempo deve cercare di restare separato dalle cose non serie che le hanno già creato qualche problema in passato.